Ho iniziato a interessarmi di finanza personale da qualche anno, principalmente perché dopo aver lavorato per tre lustri, raggiunto una certa stabilità economica e portato avanti una vita tutto sommato abbastanza frugale, ho iniziato a chiedermi: devo davvero continuare a lavorare fino alla pensione?

Sui social network piccole e grandi truffe di ogni tipo trovano terreno facile, con fuffa-guru in cerca di vendere solo per oggi e soltanto per voi il corso scontato su trading forex, dropshipping, copy-trading e criptovalute. Tutto ampiamente foraggiato e condito da pubblicità invasive.

Nella vita reale la situazione non è affatto migliore, dato che i consulenti di fiducia della banca propinano prodotti della banca interessanti solo per la banca, grazie a commissioni che bruciano quel poco che si riesce a generare investendo attivamente in strumenti a “basso rischio”.

Da diversi anni fortunatamente sono emersi movimenti alternativi, principalmente in lingua inglese, che forniscono moltissimi contenuti: da FiRe (Financial Independence, Retire Early) a Bogleheads (investire seguendo John Bogle - fondatore di Vanguard), però, come spesso accade, i principi sono sì interessanti, ma troppo americano-centrici e quindi non sempre di immediata applicazione per chi vive in Italia.

Su quest’ultimo aspetto ci vengono in aiuto principalmente due autori: Mr. RIP e Paolo Coletti, che spesso partecipano a discussioni sul subreddit ItaliaPersonalFinance e che pubblicano contenuti didattici sui rispettivi canali YouTube.

Personalmente preferisco sempre leggere un articolo invece che guardare ore di video, quindi cercherò qui di condensare tutto quello che ho imparato e che spero serva a chi parte da zero per apprendere velocemente le informazioni essenziali e successivamente approfondire con i contenuti sopra citati.

Nell’ultima sezione troverai i link a tutte le risorse citate in questo articolo.

Tutte le informazioni qui pubblicate NON devono essere considerate consigli finanziari.

Le fondamenta

Per garantire una gestione finanziaria efficace, è essenziale comprendere e soddisfare quattro tipi fondamentali di esigenze, noti come i “Pilastri” nel corso “Educati e Finanziati” di Paolo Coletti:

- Conto corrente: la liquidità per le spese di tutti i giorni (pizza e birra, bollette, affitto) in attesa che arrivi il prossimo stipendio. Per poter stare tranquillo/a, tieni qui all’incirca quello che ti serve per vivere i prossimi due mesi.

- Fondo di emergenza: ti si guasta l’auto con cui devi andare a lavoro, la caldaia e la lavatrice, spese mediche impreviste (puoi toccarti ma succede, specialmente in Italia) oppure rimani senza lavoro per sei mesi: valuta quale potrebbe essere l’ammontare che ti farà dormire sereno.

- Spese previste: per le spese future con una data di scadenza più o meno definita non serve spaccare il secondo. Ad esempio, potresti pianificare di cambiare l’auto ogni sei anni o risparmiare più a lungo, accumulando l’anticipo per il mutuo per la prima casa. Inoltre è probabile che avrai bisogno di ristrutturare la tua abitazione almeno ogni 10 anni.

- Investimenti: Se sei giunto a questo punto e hai ancora una parte del tuo attuale patrimonio non destinata ai tre punti precedenti, oppure se riesci a risparmiare una porzione del tuo stipendio, allora sei pronto per investire a lungo termine.

Gli strumenti

Una volta identificata la suddivisione del tuo patrimonio, è necessario comprendere quali tipologie di strumenti siano più adatte per ciascuna categoria, in modo da poterle utilizzare di conseguenza:

- Conto corrente: Online, fisico, ibrido; qualsiasi banca in Italia va bene e il Fondo Interbancario copre fino a 100.000 euro in caso di default. La maggior parte dei conti correnti online sono gratuiti, mentre quelli presso le banche non dovrebbero costare più di 100 euro all’anno, altrimenti devi proprio cercare qualcosa di meglio.

- Fondo di emergenza: può essere investito a basso rischio, ma è importante assicurarsi che possa essere facilmente accessibile in breve tempo (1-2 giorni) e che l’intero importo del capitale sia disponibile. Vanno bene i conti correnti con un tasso di interesse sulla liquidità, i conti deposito svincolabili o addirittura un ETF monetario.

- Spese previste: per il denaro destinato a questa categoria vanno bene gli investimenti a scadenza. Gli strumenti preferiti sono tipicamente le obbligazioni, che devono essere rigorosamente portate a scadenza, oppure un conto deposito anche non svincolabile in anticipo.

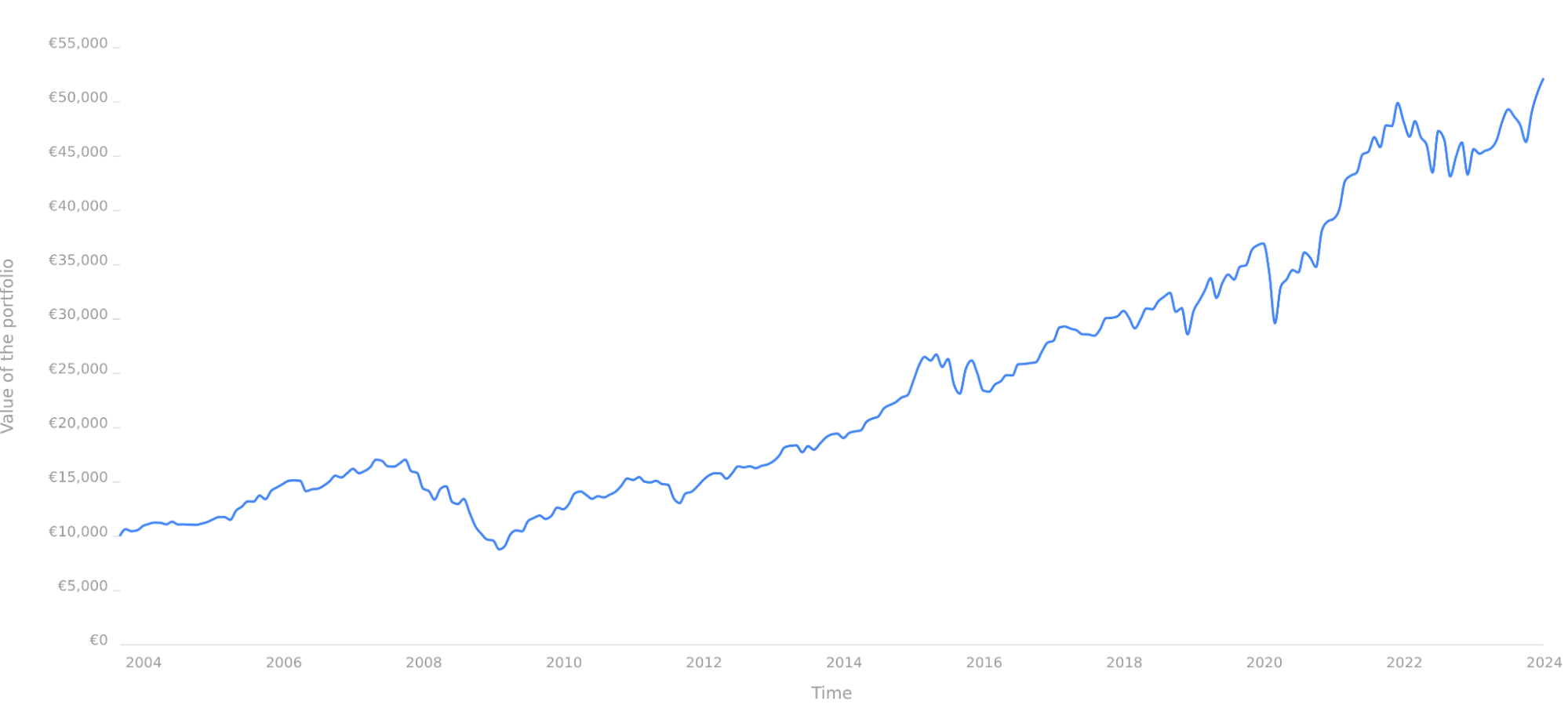

- Investimenti: Semplificando molto, il modo più semplice per investire a lungo termine è acquistare quote di un ETF che replica un indice azionario globale con un costo di gestione (TER) mediamente intorno allo 0,20% annuale sul capitale investito. Le azioni sono strumenti il cui valore di mercato può oscillare notevolmente nel breve termine, ma attraverso la diversificazione ottenuta tramite un indice, si ha una ragionevole certezza di ottenere guadagni su investimenti di almeno 10 anni.

FTSE All-World, investendo 10.000 € nel 2004 fino a marzo 2024 (fonte: curvo.eu/backtest)

FTSE All-World, investendo 10.000 € nel 2004 fino a marzo 2024 (fonte: curvo.eu/backtest)

Dalla teoria alla pratica: obbligazioni e ETF

Per poter acquistare obbligazioni e ETF serve avere un conto titoli presso una banca, che può anche essere la stessa banca con cui intrattieni già rapporti oppure un broker, che spesso ha tariffe concorrenziali.

Nel subreddit IPF spesso vengono consigliati Directa, da affiancare alla propria banca, o Fineco che offre anche i normali servizi di conto corrente, specialmente conveniente per gli under trenta. Se preferisci operare con la tua banca, verifica se sono presenti costi ricorrenti sulla custodia titoli (meglio non averne) e per ogni transazione su Borsa Italiana, che non dovrebbero superare pochi euro. Attenzione al regime fiscale applicato: per non doversi preoccupare degli adempimenti fiscali è sempre bene scegliere un operatore che offra il regime amministrato e non dichiarativo.

Ogni titolo acquistabile ha un codice specifico (ISIN) che lo identifica univocamente. Non tutti i titoli potrebbero essere costantemente a disposizione presso un particolare broker per diversi motivi, ma quelli più utilizzati dovrebbero essere sempre accessibili ovunque.

Obbligazioni

La cosa importante da capire è che il valore di una obbligazione può variare nel tempo a seconda dell’andamento dei tassi delle banche centrali, e l’unico modo per mettersi al riparo da queste fluttuazioni è portare l’obbligazione a scadenza. Per aiutarci a trovare le obbligazioni in cui parcheggiare il nostro capitale entro una certa data, si può usare simpletoolsforinvestors avendo cura di impostare nei filtri di ricerca:

- Volume Rating pari a 4: più un titolo viene scambiato sui mercati e meno si rischia di acquistare a un prezzo maggiorato. Tipicamente a questo livello sono quasi sempre obbligazioni governative europee.

- Divisa: in EUR per evitare fluttuazioni dovute alla valuta, che nel breve periodo potrebbero anche causare un rendimento negativo.

- Scadenza, ovvero il momento in cui desideriamo recuperare il capitale iniziale (es: se mi servono per certo entro aprile 2028 allora potrò indicare come data iniziale della scadenza gennaio 2028 e finale aprile 2028).

La tabella ordinata per Yield (netto) conterrà le obbligazioni acquistabili oggi che massimizzano il rendimento in funzione del loro costo di acquisto e del loro tasso d’interesse. A seconda della tipologia di obbligazione, può capitare di ricevere con cadenza semestrale la parte di interessi che vengono pagati sul capitale iniziale. È sempre possibile vendere l’obbligazione prima della scadenza, ma farlo troppo in anticipo potrebbe comportare una perdita. In generale, più ci si avvicina alla scadenza e meno è probabile vendere in perdita, solitamente al di sotto dell’anno solare le fluttuazioni sono minime.

ETF

Per gli ETF ci si affida a justetf.com, che semplifica la ricerca degli ETF acquistabili nel mercato europeo.

Esistono diversi tipi di ETF, ma a noi ne interessano principalmente due:

- ETF monetari (Money Market) per fondi di emergenza e liquidità a breve termine.

- ETF azionari (MSCI o FTSE, World o Developed) per gli investimenti a lungo termine (10 anni o più).

Le cose a cui prestare attenzione sono:

- la destinazione dei dividendi dell’ETF: quelli ad accumulazione reinvestono nell’ETF stesso incrementando il suo valore, quelli a distribuzione te li remunerano man mano che maturano (tipicamente trimestralmente o semestralmente). Benché possa sembrare accattivante ricevere soldi sul proprio conto senza dover fare nulla, questa non è in realtà una scelta efficiente nel lungo periodo e quindi vanno preferiti sempre gli ETF ad accumulazione.

- Il TER: è il costo in percentuale sul capitale investito che l’emittente dell’ETF si terrà per sé ogni anno per il disturbo. Gli ETF più economici oscillano fra lo 0,05% e lo 0,25%: sopra questo range non si considerano poi così economici.

- Le dimensioni del fondo: in generale è preferibile scegliere ETF a elevata capitalizzazione per svariati buoni motivi, a meno che non sia un ETF nato da poco o possieda specifiche caratteristiche che ci interessano e che altri non hanno.

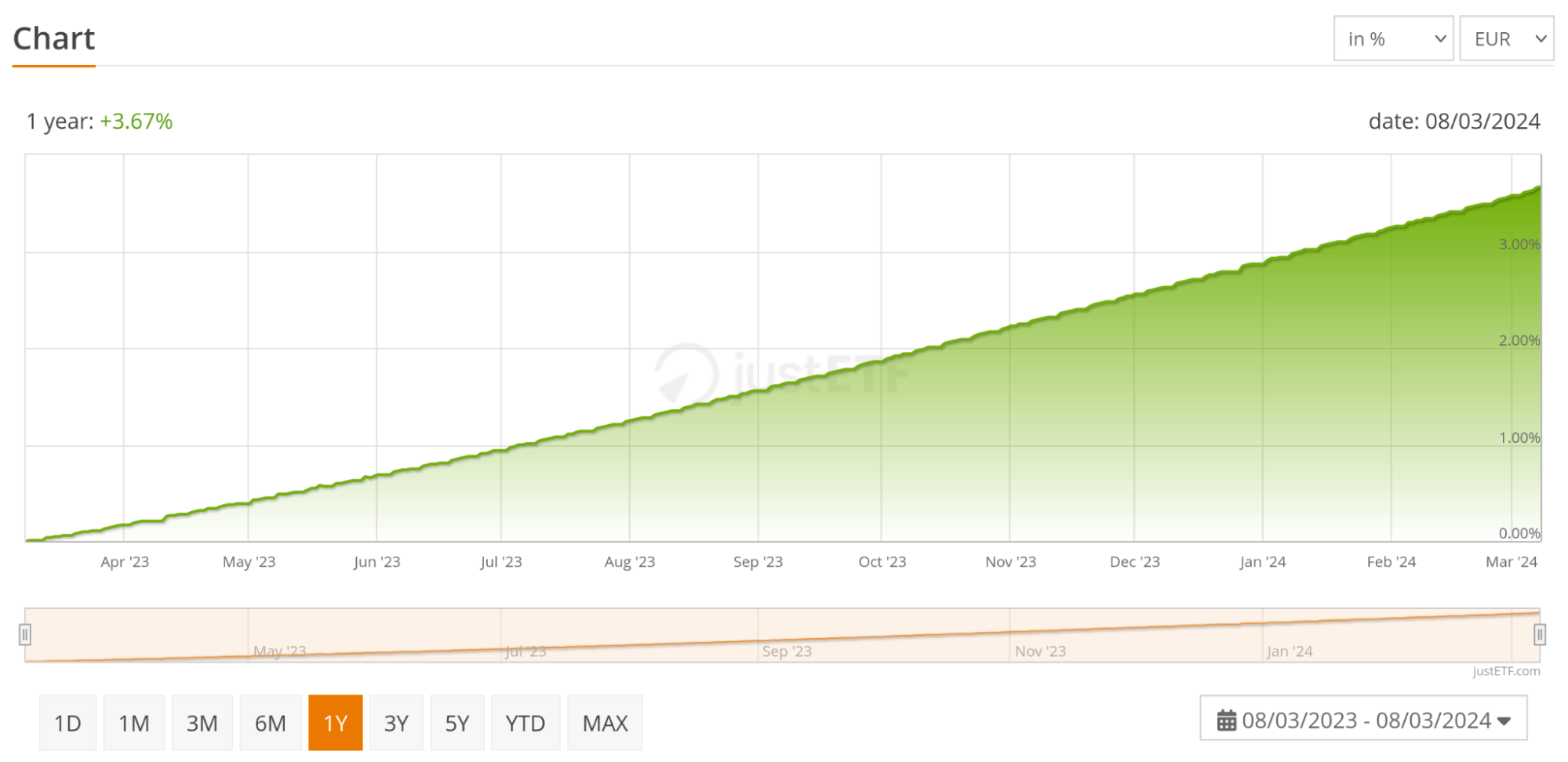

Sugli ETF monetari c’è poco da dire: il prezzo non è soggetto a fluttuazioni e questo risulta immediatamente visibile nel grafico dei rendimenti, anche a diverse cadenze temporali.

Rendimento annuale di XEON (da 8 marzo 2023 a 8 marzo 2024)

Rendimento annuale di XEON (da 8 marzo 2023 a 8 marzo 2024)

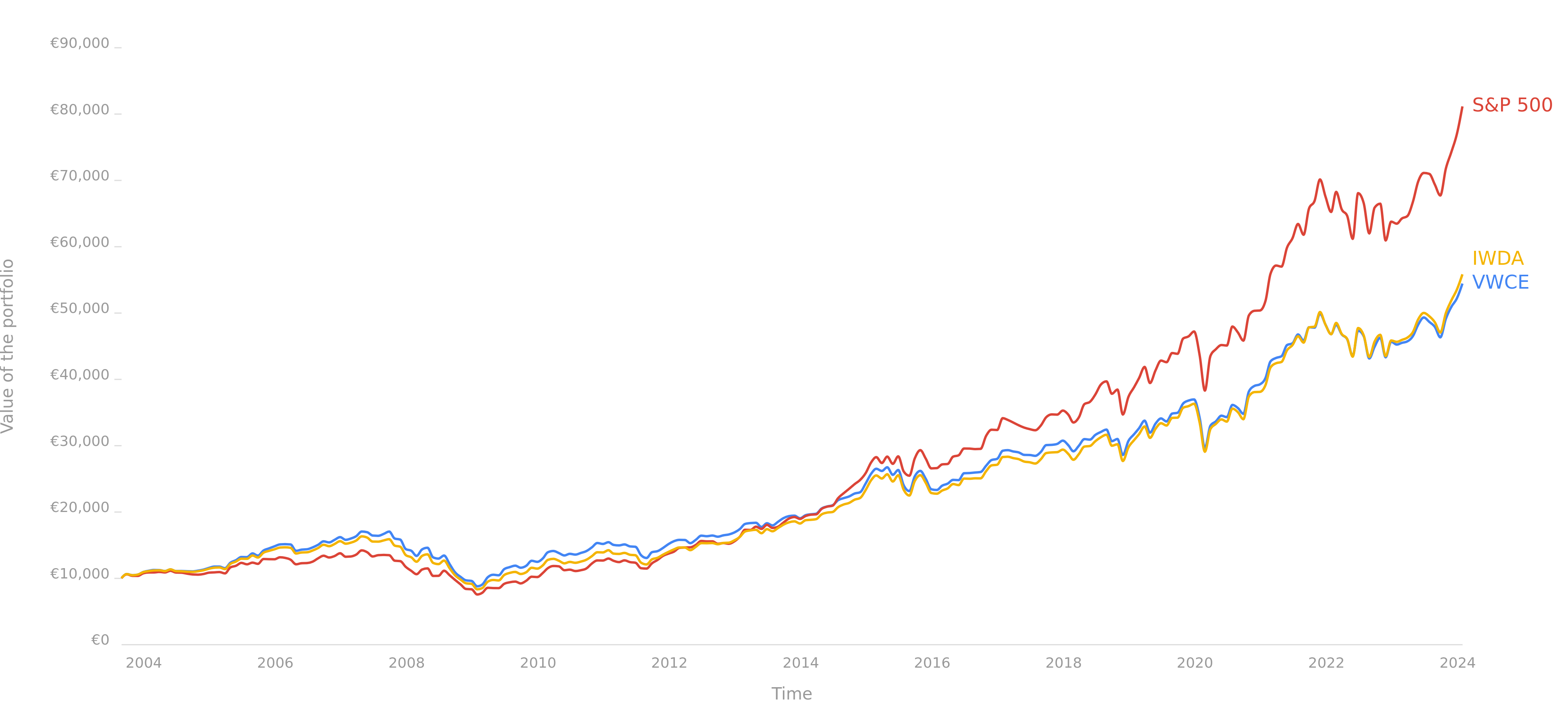

Gli ETF azionari invece accendono infuocate discussioni nel subreddit di IPF, riassumibili nei seguenti tre approcci:

- All-World: non voglio scommettere su nulla in particolare e qualsiasi cosa possa accadere nell’arco dei prossimi trent’anni non mi riguarda. Sicuramente avrò rendimenti minori rispetto alle altre scelte ma ci guadagno di pace mentale: investo in tutto l’azionario investibile globale, che include i Developed, ovvero i mercati dei paesi sviluppati (Nord-America, Europa, Giappone, Australia) e gli Emerging, quelli dei paesi emergenti (Cina, India, Medio-Oriente e resto del mondo).

- Developed: non mi aspetto sconvolgimenti negli equilibri mondiali attuali, i paesi sviluppati sono quelli che hanno trainato e che continueranno a trainare l’economia globale. I mercati emergenti credo resteranno tali a lungo e al massimo aspetterò che crescano ulteriormente prima di investirci.

- USA: sono convinto dell’eccezionalità del modello americano. Grazie a vantaggi strutturali, primato in ambito tecnologico e un solido ecosistema di tassazione, politiche governative e cultura, gli USA continueranno a crescere in futuro, più di qualsiasi altro paese. Le aziende statunitensi ormai fanno affari ovunque, quindi sto comunque investendo in tutto il mondo.

Ovviamente non è nemmeno obbligatorio sposare al 100% una sola di queste filosofie: qualcuno potrebbe preferire affiancare ad un ETF Developed un ETF Emerging, ottenendo l’equivalente di un ETF All-World ma con diverso rapporto fra le due componenti. Dal lato opposto però non è quasi mai consigliato avere in portafoglio molti ETF diversi perché introducono maggiore complessità e questo potrebbe non andare di pari passo con i rendimenti.

La cosa più importante da capire è che non esistono scelte migliori in assoluto e che le performance passate non sono garanzia di risultati futuri: scegli quello che credi ti farà dormire sonni più tranquilli. Se pensi di non riuscire a mantenere fede alla durata prevista dell’investimento nei momenti di alta volatilità, come durante la piena crisi covid iniziata nel febbraio 2020, è sicuramente meglio per te non investire nell’azionario.

Rendimenti dal 2004 al 2024 di SP500, IWDA (Developed), VWCE (All-World)

Rendimenti dal 2004 al 2024 di SP500, IWDA (Developed), VWCE (All-World)

Approfondimenti

Se sei arrivato fin qui, probabilmente vorrai saperne di più. Cerco di riassumere quindi le principali fonti che ho personalmente seguito e che penso valgano tutto il tempo investito a studiarle.

- Educati e Finanziati di Paolo Coletti (19 episodi), in particolare i seguenti episodi:

- Finanza Personale dalla A alla Z di Paolo Coletti (la versione bignami di Educati e Finanziati)

- Investire da zero di Mr Rip (prima e seconda parte)

- r/ItaliaPersonalFinance e la sua wiki

Risorse in lingua inglese:

- FI/RE - Financial Independence & Retiring Early

- Passive Indexing Community for Long-Term Lazy Investors

- Investment Guides di JustETF, per scoprire con approccio top-down quali siano gli ETF che potresti voler acquistare.

Revisione dei testi a cura di figliadimaestra.

🇬🇧 🇺🇸 If you found value in my content, consider supporting me by treating me to a coffee, beer, or pizza. Your contributions help fuel more quality content creation.

🇮🇹 Se hai trovato valore nei miei contenuti, considera di supportarmi offrendomi un caffè, una birra o una pizza. I tuoi contributi aiutano a creare contenuti di qualità.

- Paypal

- BTC

- ETH

🇬🇧 🇺🇸 If you have found inaccuracies or wish to improve this article, please use the comments section below (after clicking on Load Comments).

🇮🇹 Se hai trovato imprecisioni o vuoi migliorare questo articolo, utilizza la sezione commenti qui sotto (dopo aver cliccato Load Comments)

Comments